プロスペクト理論は、人間の判断や意思決定における心理的な歪みを説明するものです。

この理論は、投資心理学においても有用な枠組みとして認知されており、特にFX投資においては非常に重要な役割を果たします。

そこで今回は、プロスペクト理論がFX投資に与える影響と、目標達成のために必要なマインドセットについて解説していきます。

目次

プロスペクト理論の定義と歴史

プロスペクト理論とは、心理学者のダニエル・カーネマンとエイモス・トベルスキーが提唱した、人間の判断や意思決定における認知バイアスに関する理論です。

プロスペクトとは「見通し」や「展望」という意味があり、この理論は主にリスクや報酬の見通しや期待に関する人間の認知的側面を研究しています。

その歴史は、1979年に彼らが発表した論文「プロスペクト理論:リスクと不確実性の心理学的理論」に遡ります。

この論文では、従来の経済学の仮定である人間が合理的な判断を下すことが前提となる仮定に対して、人間の認知的制約やバイアスに注目し、実験に基づいたデータをもとに新たな理論を提唱しました。

プロスペクト理論が研究する領域は、主に人間がリスクをどのように評価するか、リスクと報酬のトレードオフをどのように判断するか、損失と利益をどのように評価するかなど、人間の意思決定における認知的側面に焦点を当てています。

プロスペクト理論は、不確実な状況での人間の行動を研究する有用な理論です。

プロスペクト理論がFX投資に与える影響

プロスペクト理論は、投資においても有効な理論として認知されており、特にFX投資においてはその影響が大きいとされています。

この理論によれば、人々は不確実な状況に直面すると、利益を得られる可能性がある場面ではリスクを避けようとする一方で、損失を被る可能性がある場面では損失を回避しようとして、期待値に基づく行動ができなくなる傾向があるとされています。

以下では、具体例を用いて説明を進めていきます。

一枚のコインを使ってゲームをします。

あなたは➀か➁ののどちらかを選んで下さい。

選択肢➀ ゲームに参加します。

表が出れば、あなたは100万円を受け取る事ができます。 ただし裏が出れば、あなたは50万円を支払わないといけません。

選択肢➁ ゲームを辞退します。

辞退すれば、あなたは無条件で20万を受け取る事ができます。

あなたはどちらを選びますか?

一般的には、リスクのない選択肢である➁を選ぶ人が多いと思われます。

しかし、これを投資として考える場合、期待値を計算してみるとどうなるでしょうか?

期待値は、「値」と「確率」を掛けて、その合計で出すことができます。

例えば、➀の場合は、「100万円を50%の確率で獲得し、50%の確率で50万円の損失を被る」という選択肢であれば、期待値は25万円ですね。

一方、➁の場合は、「20万円を100%の確率で獲得する」という選択肢でありますが、期待値は20万円になります。

つまり、➀と➁を比較すると、期待値は➀の方が高くなります。

しかし、人は損失を避けようとして➁を選んでしまいます。

投資においては、期待値が高い方が収益も高くなるため、プロスペクト理論は非常に重要です。

プロスペクト理論の核心❶ 価値関数

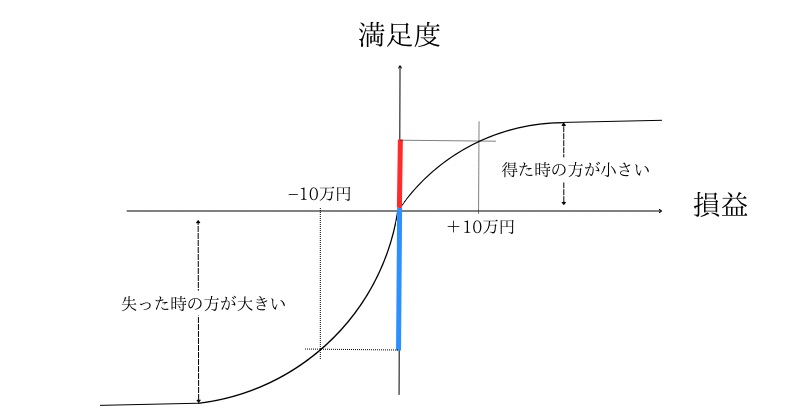

下の図は、価値関数(価値の感じ方のゆがみ)を表したイメージ図です。

プロスペクト理論における価値関数は、人間がリスクを評価する際に用いる非線形な関数です。この関数は、損失や利得に対して人間がどのように感じるかを表しています。

人は利益が10万円出た時の満足度よりも、損失が10万円出た時の満足度の方が大きくなります。

実際には、動いた金額は10万円で同じはずですが、人々の心理では損失が出た時の方が満足度が大きく下がってしまいます。(通常であれば、同じ満足度になるはずです。)

このグラフからは、損失が出た時には満足度が大きく低下するため取り返そうという心理が働き、損切りができない人が非常に多いことが分かります。

最終的にはロスカットや想定を超える損切りをすることになり、より大きな損失を出してしまうことになります。

感じ方のゆがみ

- 得よりも損失を重視してしまう

- 勝っているときに安定志向になり、負けているときにリスクをとってしまう

- 損益の額が大きくなっても、感情は比例して大きくならない

事前に決めた利益を確定するタイミングを守れず、後悔したことがありませんか?

プロスペクト理論の核心❷ 確率加重関数

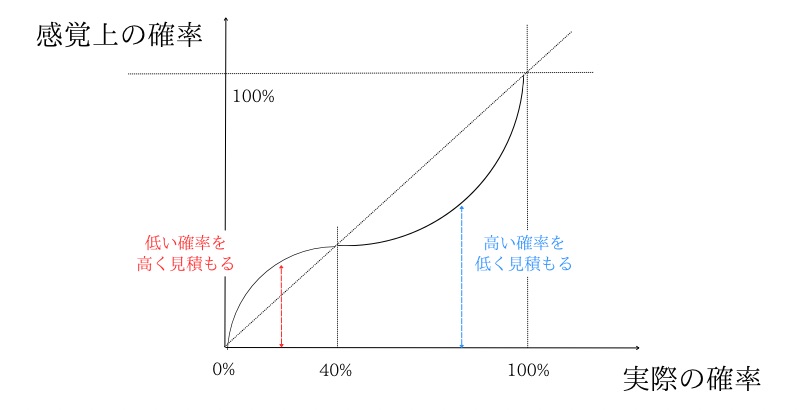

プロスペクト理論において、人々がリスクを判断する際にどのように確率を加重しているかを表す関数が確率加重関数です。

この関数は、リターンの大小だけでなく、そのリターンが得られる確率にも影響を与えます。

下記の図は確率加重関数(確率の感じ方のゆがみ)を表すグラフです。

私たちは、物事が起こる確率を正確に認識することができない傾向があります。小さな確率は過大評価され、大きな確率は過小評価されるという、認知のゆがみがあるのです。

たとえば、「手術の成功率は90%です」と言われたら、失敗する可能性のほうに意識がいき不安になってしまう人が多いかもしれません。

確率加重関数は、このような「確率の感じ方のゆがみ」を表現するための理論です。

確率加重関数では、「40%」という値がターニングポイントとされています。つまり、約40%以下の確率は実際より高く感じられ、それ以上の確率は実際よりも低く感じられるのです。

確率加重関数で、期待値が低い宝くじでも「当たるかも」と思い、つい購入してしまうんです。

プロスペクト理論まとめ

プロスペクト理論から学んだ5つのこと

- プロスペクト理論の核心は「価値関数」と「確率加重関数」

- 得をすることよりも損を避けることを優先する

- 利益が2倍になっても、嬉しさも2倍になるわけではない

- 勝っているときは安定志向なのに、負けているとリスクを冒してでも利益を目指してしまう

- 約40%よりも高い確率を実際より低く評価し、それよりも低い確率を実際より高く評価する傾向がある

投資心理学において重要な理論であるプロスペクト理論は、FXトレードにも応用可能であり、リスク管理に役立つことがわかりました。

自分自身の投資マインドについても、プロスペクト理論を参考にして見直してみると、より効果的なトレードができるかもしれません。

プロスペクト理論を深く学ぶためのおすすめ書籍

「行動経済学入門」

『行動経済学入門』は、経済学者の筒井義郎氏をはじめとする4名の著者たちによる、行動経済学の入門書です。

本書では、従来の経済学では説明しきれなかった人間の行動や決定メカニズムについて、心理学や行動科学の観点から解説されています。

特に、プロスペクト理論や行動ファイナンスなど、近年注目を集める行動経済学の理論について詳細に説明されており、その応用例も多数掲載されています。

本書をおすすめする理由は、複雑な理論を分かりやすく解説することに成功し、専門家でなくても理解しやすいように工夫されている点です。

さらに、多数の実験結果や事例が紹介されており、具体的なイメージを持ちながら学びを深めることができます。

行動経済学に興味がある方や、投資やマーケティング分野で応用したい方にとって、役立つ書籍だと思います。

「ファスト&スロー あなたの意思はどのように決まるか?」

『ファスト&スロー あなたの意思はどのように決まるか?』は、行動経済学の父と呼ばれるダニエル・カーネマン博士による、心理学と経済学を融合させた一冊です。

本書では、人間の思考プロセスや意思決定における認知的偏り、感情や社会的状況の影響などを詳しく解説しています。

その中でも、特に注目すべきは、著者が提唱する「ファスト思考」と「スロー思考」の概念です。

ファスト思考は、即興的で感覚的な思考プロセスであり、スロー思考は、論理的で計算的な思考プロセスです。

本書では、この2つの思考プロセスが、私たちが日常的に行うさまざまな判断や意思決定にどのように影響を与えるのかが詳しく説明されています。

また、カーネマン博士が長年にわたって行ってきた調査研究の事例を豊富に用いながら、読者が自分自身の思考プロセスを客観的に見つめることができるようになっています。

著者の豊富な知識と鋭い分析によって、私たちの思考プロセスについて新しい見方を提供してくれます。